Le put 230 SEPT 22 vaut 5 et le 230 DEC 22 vaut 6.

https://live.euronext.com/fr/product/commodities-options/OBM-DPAR

Le put 230 SEPT 22 vaut 5 et le 230 DEC 22 vaut 6.

https://live.euronext.com/fr/product/commodities-options/OBM-DPAR

Et ça c’est pas mal du tout pour couvrir un prix minimum mieux qu’à la coop.

Ça demande à décaisser la trésorerie de suite pour financer les options, mais ça vaut la peine d’y réfléchir sérieusement.

Je pensais également prendre des puts Mai 2023 pour commencer à couvrir R2023 car c’est elle qui m’inquiete ett on a pas la possibilité de couvrir sur Sept ou Dec 23 sur les options chez saxo. R 2022 étant couvert par des puts 250 et les engrais acheté en juin.

Qu’en pensez-vous?

Ce n’est pas avec des puts MAI 23 que tu vas couvrir R23, mais uniquement la 22.

Oui Il faut du Sept 23 pour couvrir R23

On peut imaginer que si la R23 s’annonce bonne, un tassement des prix s’opère sur R22 échéance mai, cependant, l’effet de soudure peut provoquer l’inverse…c’est a avoir en tête

L’effet soudure sera amplifié avec problème climatique du printemps(comme souvent)+incertitude des engrais

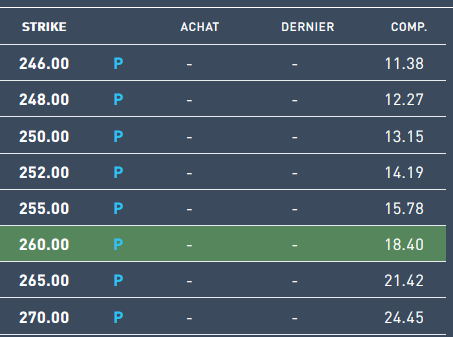

Aperçu du prix des puts SEPT et DEC 22.

Ce sont les prix proches de la monnaie.

L’écart entre SEPT et DEC est faible.

C’est pas très passionnant ces puts. C’est pour ceux qui veulent sécuriser au fil de la montée.

Pour la récolte 23 trop tôt .Attention aux charges à venir.

Les cours R22 continuent de progresser doucement, 265 sur SEPT / DEC, en parallèle du test des 300 sur la 21.

Les puts perdent un peu de valeur.

Pour ceux qui veulent couvrir, il faut surveiller le test des 300.

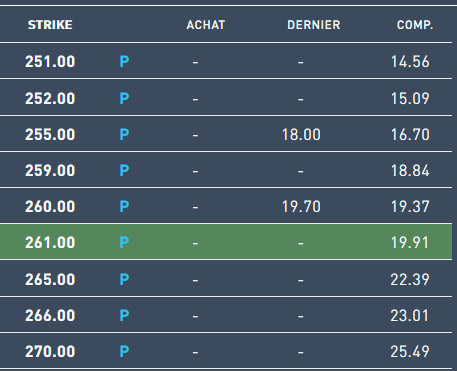

Blé R22 à 270. On est à plus de 6 mois de la moisson, le moteur continue d’être la R21, qui s’attaque plus sérieusement aux 300 à l’ouverture de cette semaine.

Aussi loin de la moisson et à ce niveau de prix, mais aussi d’incertitude sur la 2022, la couverture la plus appropriée alors que l’hiver n’a pas encore commencé me semble toujours être le put.

Et tant que la 21 ne bloque pas, ce n’est pas très attractif de commencer à couvrir. Attentif aux prochaines clôtures sur 300.

Les calls éventuels seront à prendre uniquement sur correction, comme on l’a vu encore pour la 21 et les années précédentes. Et de préférence pas avant le 1er semestre 2022 pour réduire la valeur temps, donc le prix de l’option.

Tu peux nous donner un exemple de couverture avec des puts…J’avoue ne pas trop comprendre la mécanique de tout ça.

Seb77 en parle un peu au-dessus.

Achat de puts permet d’avoir un prix minimum garanti, ce qui permet de garder son physique sereinement. Et bénéficier d’une éventuelle explosion haussière en 2022 tout en ayant un filet minimum.

Après c’est comme les calls il faut chosir un ou plusieurs strikes. Je préfère légèrement hors la monnaie ce qui permet d’avoir plus d’options pour le même montant investi.

Donne davantage de gains potentiels et permet d’en revendre une partie pour financer l’ensemble des options achetées.

Sur le marché US Corn ou Wheat option mars 2022, les gars gardent leur calls OI et donne le là depuis plusieurs mois : la hausse continu ! à suivre donc pour les échéances aout 22 et +

Pour ceux veulent couvrir un prix minimum pour 2022 il y a toujours la possibilité de prendre des puts. On n’est pas si loin des derniers plus hauts.

Ça permet d’être serein si le blé va à 180 ou à 400.

Et cela n’empêche en rien toutes les autres opérations quand le marché s’y prête : calls, futures, physique ultérieurement pour ceux qui aiment connaître leur récolte avant de vendre

Lavantage des puts cest que lon est pas obligé dengager du physique pour monter sa protection

Tu prendrais quoi comme strike et échéance ?

Plusieurs discussions au-dessus à ce sujet.

Les entrées possibles ne sont pas très différentes en ce moment.